Обзор финансовой устойчивости отрасли «Рыболовство и рыбоводство» по итогам 2022 года (совместно с НИФИ Минфина РФ)

|

12.04.2023

Источник: fsarf.ru

Финансовый результат ВЭД «рыболовство и рыбоводство» в 2022 году снизился, что отвечает тенденциям в экономике в целом, при этом отрасль демонстрирует устойчивость, а также рост отдельных финансово-экономических показателей. |

Финансовый результат ВЭД «рыболовство и рыбоводство» в 2022 году снизился, что отвечает тенденциям в экономике в целом, при этом отрасль демонстрирует устойчивость, а также рост отдельных финансово-экономических показателей.

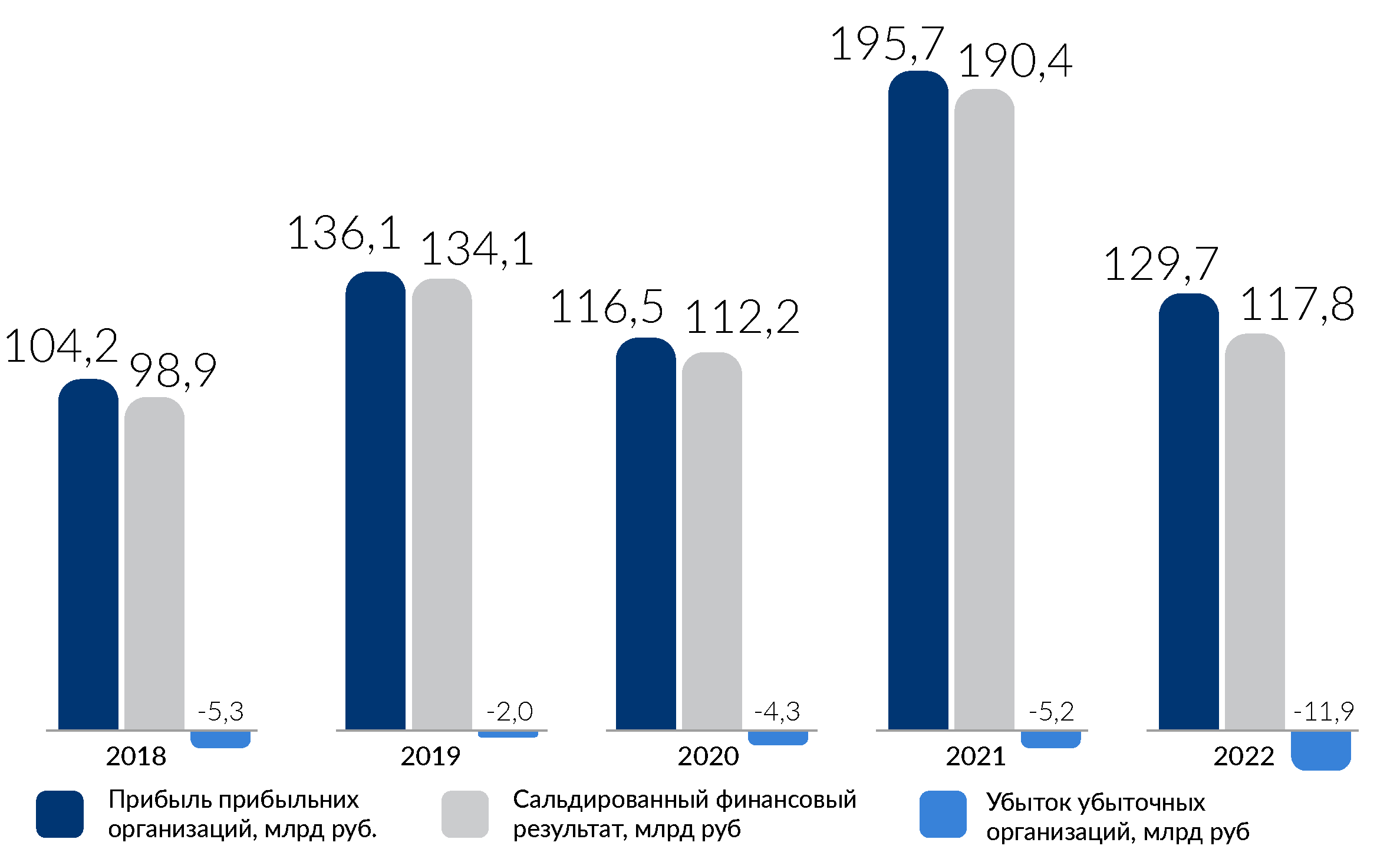

По итогам 2022 года, по данным Росстата, прибыль прибыльных организаций составила 129,7 млрд. руб. (снижение на 66 млрд руб. к 2021 г.), убыток убыточных предприятий составил 11,9 млрд руб. (вырос на 6,7 млрд руб.), а сальдированный финансовый результат снизился на 38% до 117,8 млрд руб. (-72,7 млрд руб.). Такое снижение объясняется, в том числе эффектом высокой базы 2021 года, когда были сняты пандемийные ограничения. Вместе с тем прибыль предприятий отрасли по итогам 2022 года превысила показатель 2020 года и приблизилась к допандемийному 2019 году.

Финансовый результат отрасли "Рыболовство и рыбоводство"

По данным Росстата, сальдированный финансовый результат в целом по национальной экономике снизился на 12,6%. Снижение прибыли наблюдалось у предприятий более чем половины отраслей экономики. Значительное снижение сальдированного финансового результата наблюдалось у предприятий ВЭД «Производство автотранспортных средств, прицепов и полуприцепов» (-49%), ВЭД «Производство металлургическое» (-40%), ВЭД «Торговля оптовая и розничная; ремонт автотранспортных средств и мотоциклов» (-25%), ВЭД «Производство целлюлозы, древесной массы, бумаги и картона» (-21%), ВЭД «Добыча полезных ископаемых» (-18%), ВЭД «Деятельность финансовая и страховая» (-16%).

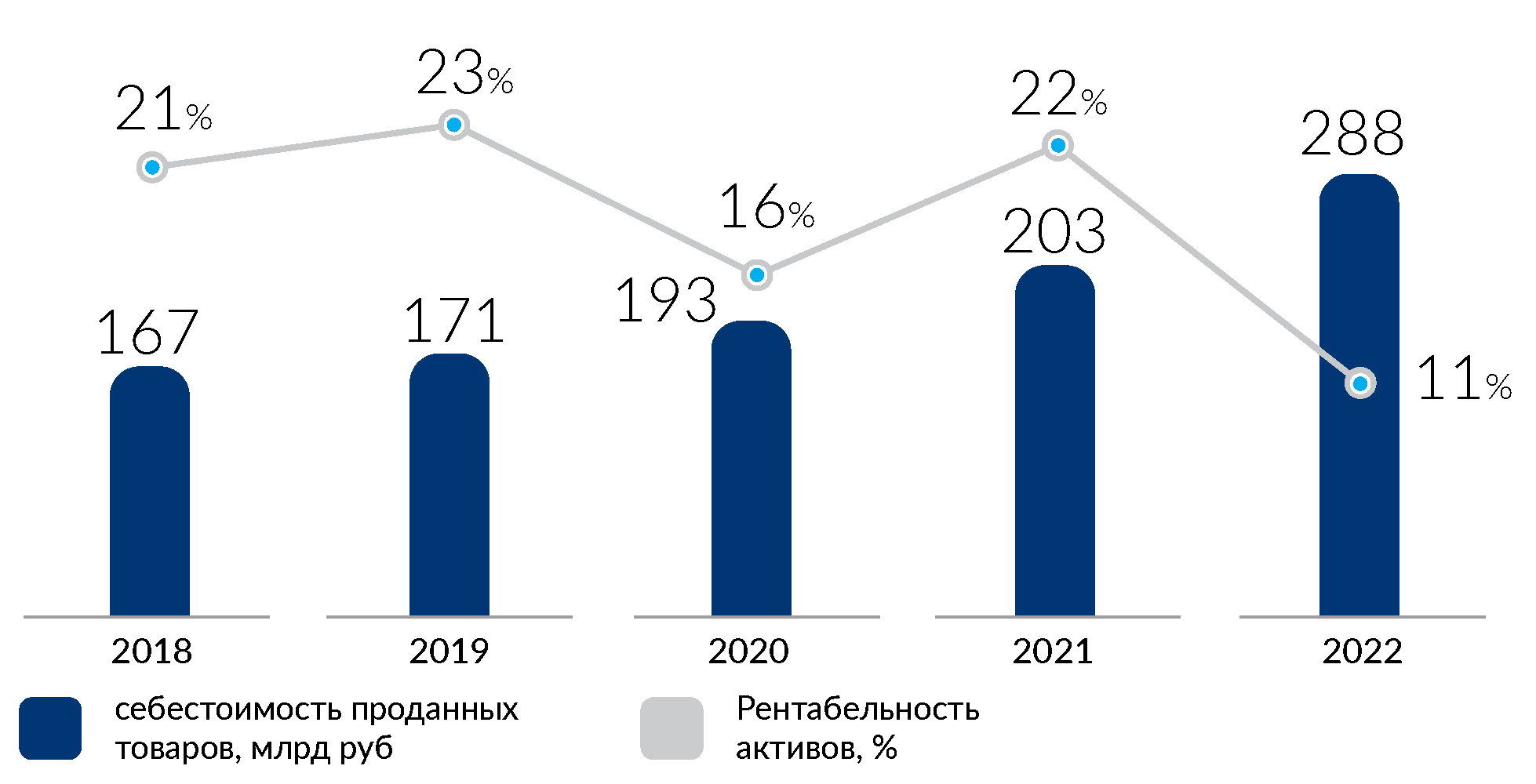

Снижение прибыли в 2022 г. по ВЭД «Рыболовство и рыбоводство» обусловлено также ростом себестоимости производства продукции, которая в 2022 г. составила 288 млрд руб., что на 25% выше, чем в 2021 г.

Себестоимость продукции "Рыболовства и рыбоводства"

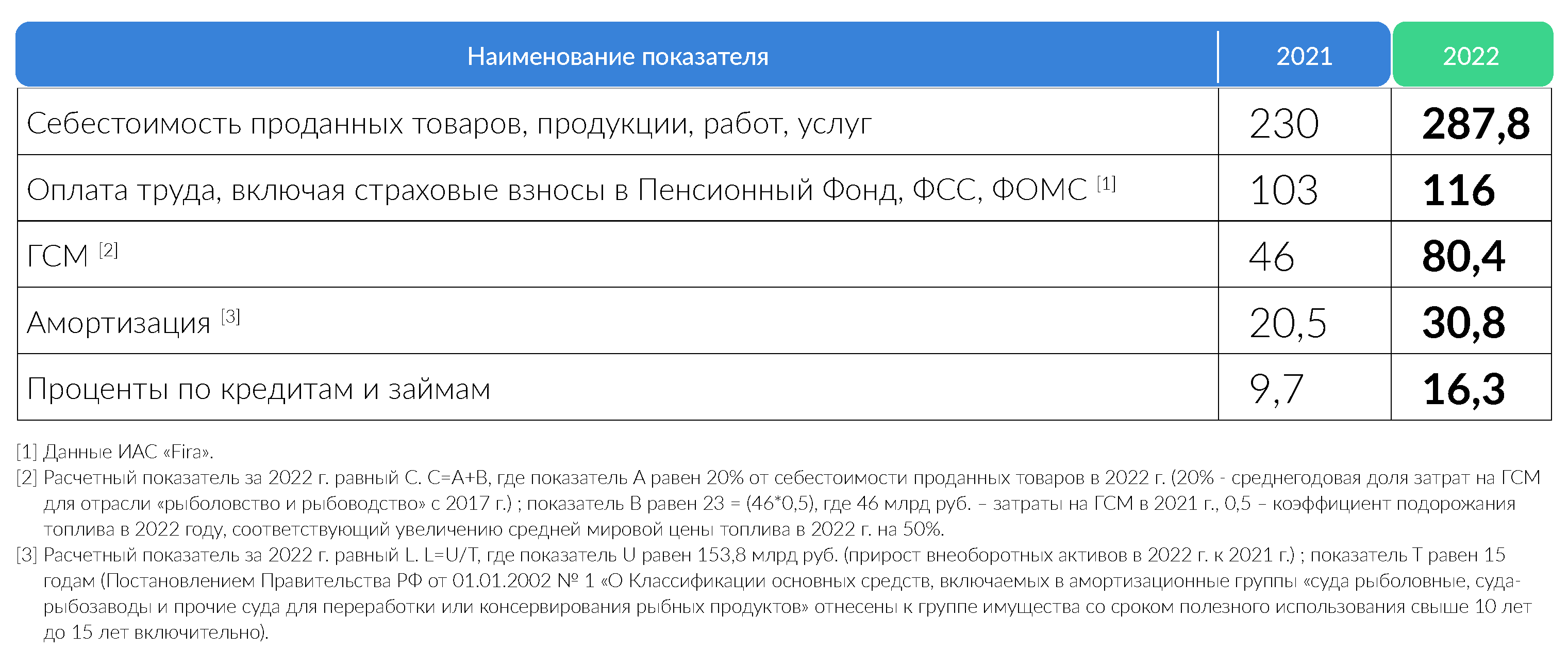

Факторы роста себестоимости по ВЭД «Рыболовство и рыбоводство» в 2022 г.:

Рост оплаты труда в отрасли. Средний уровень оплаты труда в отрасли в 2022 году, по данным Росстата, вырос на 19% и составляет 121,7 тыс. руб. в месяц на человека (102,3 тыс. руб. в 2021 г.). Величина страховых взносов в Пенсионный Фонд, ФСС, ФОМС в 2022 г. составила 21,1 млрд руб. С учетом того, что оплата труда является основной по значимости статьей расходов предприятий, а ее доля в себестоимости на 2022 год составила 40%, увеличение дополнительных затрат рыбаков составляет 13 млрд руб.

Значительный рост стоимости судового топлива. Мировые цены на низкосернистое дизельное топливо (VLSFO)[1] в январе 2022 года находились на уровне 630 долл. за тонну, к июлю цены возросли до 1100 долл. за тонну. Средняя цена данного вида топлива за год составила около 830 долл. за тонну, что фактически на 54% выше, чем годом ранее (540 долл. за тонну в 2021 г.). Средний уровень мировых цен на морской газойль (MGO)[2] в 2022 году превысил 1100 долл. за тонну, при его средней стоимости в 623 долл. за тонну в 2021 году рост цен составил 77%. Средние мировые цены на флотский мазут (IFO380) в 2022 году увеличились на треть по сравнению с предыдущим годом. Средняя цена флотского мазута в 2022 г. составила 580 долл. за тонну (430 долл. за тонну в 2021 г.). Увеличение себестоимости по отрасли из-за роста затрат на ГСМ оценивается в 34,4 млрд руб. при условии, что около 28% себестоимости производства рыбной продукции приходится на топливо.

Рост амортизационных отчислений. В связи с увеличением основных фондов в отрасли рост амортизационных отчислений в 2022 г. увеличился на 10,3 млрд руб. по сравнению с 2021 г.

Рост затрат на обслуживание кредитов. В период с марта по середину июня 2022 г., когда ключевая ставка Банка России была в диапазоне от 11% до 20%, стоимость обслуживания уже имеющихся и новых кредитов сильно возросла. На выплату процентов за пользование кредитами и займами предприятиями отрасли направлено было 16,3 млрд руб., что на 6,6 млрд руб. выше, чем годом ранее (9,7 млрд руб. в 2021 г.).

В структуре финансовых вложений растет доля долгосрочных инвестиций. За 2022 год объем долгосрочных финансовых вложений составил 116,4 млрд руб. (рост на 52,4 млрд. руб. к 2021 г.). Доля долгосрочных финансовых вложений в общем объеме вложений возросла с 13% в 2021 году до 22% в 2022 году., что свидетельствует о стабильном инвестиционном цикле в отрасли.

Ряд ключевых финансово-экономических показателей в отрасли остается на стабильном уровне или демонстрирует устойчивость отрасли:

Рентабельность активов. Снижение прибыльности сопровождалось снижением рентабельности активов с 22% в 2021 г. до 11% в 2022 г., при этом показатель все равно был выше среднероссийского значения в 7%.

Себестоимость и рентабельность активов

Рост активов. Объем внеоборотных активов за 2022 г. увеличился на 153 млрд руб. (+36% к 2021 г.) и достиг 580 млрд руб. Коэффициент оборачиваемости внеоборотных активов в 2022 г. составил 0,95, что выше, чем у предприятий практически половины отраслей экономики. Общий объем активов (внеоборотных и оборотных) 2022 г. впервые превысил 1 трлн руб., увеличившись по сравнению с полным периодом 2021 г. на 28%. Величина общего объема активов отрасли 2022 г. превышала задолженность по полученным в этот период кредитам и займам в 3,2 раза, что выше, чем за аналогичный период 2021 г. Это подтверждает способность отрасли погасить заемную кредитную задолженность.

Сохранение финансовой устойчивости отрасли. Коэффициент автономии, как ключевой индикатор финансовой устойчивости, характеризующий долю собственных средств в общей величине источников средств организаций и определяющий степень независимости от кредиторов в 2022 году, сохранился на уровне 53%, что по данным[3] Росстата является нормальным значением для всех отраслей.

Платежеспособность. Коэффициент текущей ликвидности, являющийся ключевым индикатором платежеспособности предприятий, в 2022 году по отрасли составил 278%, что по данным Росстата является нормальным[4] значением для отраслей.

Рост капитала и резервов. Объем капитала и резервов за 2022 г. увеличился до 550 млрд руб., что выше показателя предыдущего года на 27% (433 млрд руб. в 2021 г.).

Вместе с тем, при планировании условий развития рыбохозяйственного комплекса на краткосрочную (2023 год) и среднесрочную перспективу (2023-2027 годы) необходимо учитывать оценку удорожания реализации инвестпроектов по строительству рыбопромысловых судов на 25%, запланированный рост на 50% налоговой нагрузки отрасли из-за внедрения нового механизма уплаты ежегодных сборов за пользование водными биоресурсами, оцениваемого с 2023 года в 20 млрд рублей и уплачиваемого до 2022 г. включительно в размере около 2 млрд руб. (Федеральный закон от 21.11.2022 № 444-ФЗ «О внесении изменений в главу 25-1 части второй Налогового кодекса Российской Федерации»).

Таким образом, несмотря на рост затрат по основным статьям себестоимости, рыбодобывающие предприятия отрасли сохраняют устойчивость. Снижение прибыльности текущей деятельности не повлияло на долгосрочные инвестиционные решения. Уровень рентабельности активов отрасли показывает прохождение отраслью пика прибыльности и приближение к среднему по национальной экономике значению. При этом, учитывая текущие вызовы и масштабы инвестиционных процессов в отрасли, целесообразно сохранение существующих экономических условий развития отрасли.

[1] https://www.fedstat.ru/indicator/58045#

[2] https://www.fedstat.ru/indicator/58047

[3] https://shipandbunker.com/prices/av/global/av-g20-global-20-ports-average#VLSFO

[4] https://shipandbunker.com/prices/av/global/av-g20-global-20-ports-average#MGO

В подобного рода "фирменных" материалах интересен вывод. А он здесь звучит так:

"учитывая текущие вызовы и масштабы инвестиционных процессов в отрасли, целесообразно сохранение существующих экономических условий развития отрасли".

На самом деле следовало бы по своей сути пустое слово "вызовы" заменить на отражающее смысл процессов нормальное слово "проблемы". Масштабные - вот это точно.

Далее. "Сохранить существующие экономические условия условия развития отрасли?". То есть что, "авторы на бланке" предлагают больше не перераспределять сырьевые ресурсы между субъектами хозяйственной деятельности через крабовые аукционы и строительные оброки для рыбаков?

Кроме того тезис "прибыль предприятий отрасли по итогам 2022 года превысила показатель 2020 года и приблизилась к допандемийному 2019 году" ну, совсем не отражает реальность. В материале расчет сделан в рублях. Цена рубля по отношению к доллару США 31 декабря 2019 г была 61,89. А 31 декабря 2022 - 72,13. Фактически произошло 20% обесценивание рубля. И рублёвая отчётность в Росстате и Минфине "заблестела успехами экономики". Оптимистический вывод по цифрам прибыли и сальдированного финансового результата по рыбной отрасли в 2019 и 2022 годах - это примитивный внеэкономический мухлёж, - фактический разрыв ещё на 20% больше.

Вывод, коллеги, другой:

ОТРАСЛЬ КАТИТСЯ НА УРОВЕНЬ МИНИМАЛЬНОЙ РЕНТАБЕЛЬНОСТИ. То есть, "избавляя" себя от перспективы материально-технического и стратегического развития.

Подождём еще Китай. Торговаться с этой страной скоро будет, вообще, невозможно. От слова ВООБЩЕ. Какие будут цены можно только догадываться. А какой теперь выбор у российской рыбной продукции с такими объемами производства?